税务注销清算是企业法人注销清算的前置程序,实践中存在一些税收风险点,应予以重视。

一是清算审核不规范存在涉税风险。税务注销清算涉及政策复杂、工作难度大,不仅需要按照规定从形式上在系统中办结注销流程,更需要了解清算税收政策,熟练掌握纳税调整及税款计算方法,对财会人员及税务人员综合素质和工作能力的要求比较高。部分纳税人为降低清算工作难度,未按照政策规定准确申报,也增加了税务机关清算核查及所得税清算的工作难度和风险。此外,一些税务人员在清算实质性审核工作中过度关注形式而对内容的审核有所忽视。

二是企业注销后发现涉税疑点无法核实整改的风险。在实际税收征管工作中,税务注销清算流程均在办税服务厅集中办理,部门之间缺乏有效的沟通和协作,致使存在风险疑点待核实的企业或者正在核实疑点的企业由于符合简易注销条件,在前台即时办理清算注销,疑点核实工作由于法人资格灭失而无法继续开展,形成涉税风险。

出现企业注销清算涉税风险的原因,笔者认为,一是制度不够健全。税务注销清算有关政策规定缺乏系统性,分散存在于企业所得税法及其实施条例,以及部分税收规范性文件中,缺乏完整健全的制度体系。对于企业清算期限、清产核资、疑点阻断、法律责任等缺乏明确可行的规定,税务机关在开展注销清算管理时缺乏执法依据。企业办理注销时,由于阻断事项设置存在缺陷、部门协作缺乏法律依据等原因,部分企业通过虚假申报逃税的现象时有发生。

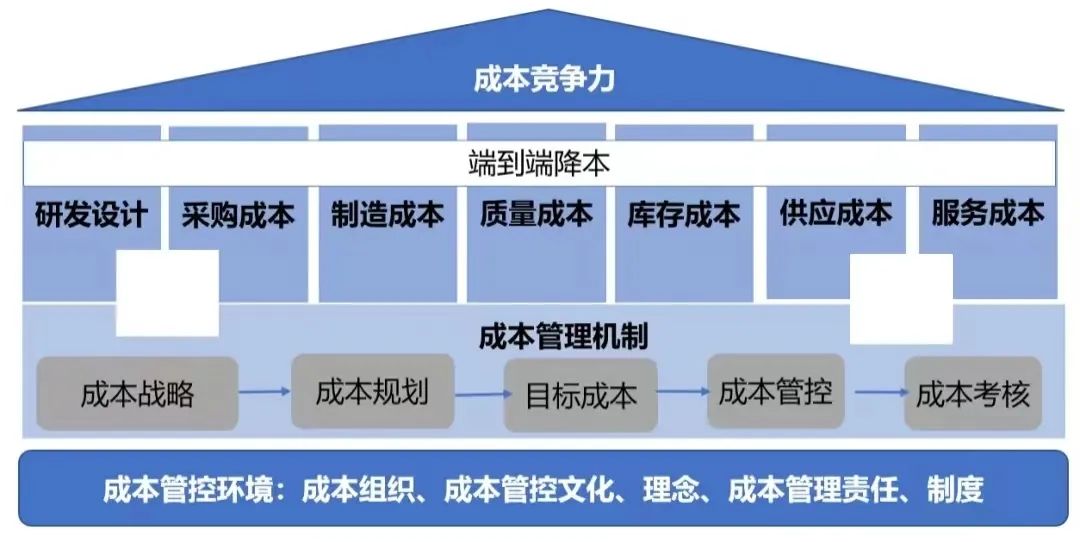

二是精准监管手段缺乏。目前缺乏对注销清算企业涉税事项进行全面完整监督管理的机制,税务机关多依靠内部相关部门的协调配合开展管理,注销清算风险监控的信息化手段也有待完善。部门信息不对称、信息传递不及时以及部门横向协作不到位等情况易造成税收风险。我国税收制度改革不断深化,税收征管体制持续优化,纳税服务和税务执法的规范性、便捷性、精准性不断提升,对基层税务人员的综合素质和工作能力有了更高的要求。基层税务人员面临工作量大、质量要求高、完成时间紧的压力,完成本岗位的日常任务就占用了大量的精力和时间,需要一个精准监管平台为税务人员提供企业注销清算的涉税信息。

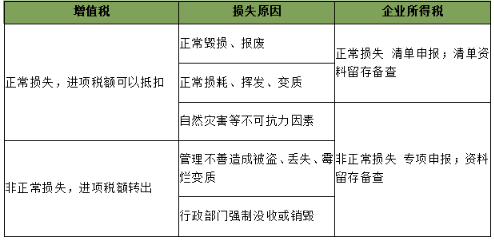

为减少税务注销清算造成的涉税风险,笔者建议,制定完善的税务注销清算管理办法。根据税收征管法、企业所得税法、公司法等相关法律法规的规定,对清算纳税人范围、清算期间、清算流程、清算资产范围、价格确定、扣除项目、资料报送、注销审核、法律责任等方面作出明确规定。如对非即办注销清算的企业,应核实企业申请注销时存货账实是否相符、资产清理处置是否合理、有关债权和债务是否真实、财务报表与清算所得税申报表是否相符等。

建议细化税务注销清算办理程序相关规定,建立健全注销清算阻断机制,对确实存疑的企业留足核实整改时间,防范涉税风险。建立健全注销清算涉税后续管理制度,强化对注销清算企业未处置资产、虚假申报等少缴税款的监管和核查力度。

建立健全精准监管平台。按照法人税费信息“一户式”智能归集,加强纵向管理。全面准确监管纳税人的纳税申报、税款缴纳、涉税风险事项、评估检查事项等,便于企业注销清算时,前台人员能够及时发现企业涉税信息,对存在注销清算阻断事项的企业,不予受理注销清算申请,并及时向税源管理部门传递信息,避免信息不对称、传递不及时产生的涉税风险。强化横向监控。利用大数据技术,比对企业股东、法定代表人、财务负责人等信息,监测隐形关联企业信息,重点关注失信纳税人动态,防止企业利用注销手段来逃避缴纳税款。

在线咨询

在线咨询