1

2023,原本以为,疫情之后,这一年会变得更好。

谁想到,却变得更难。

即便是较为稳定的医疗器械行业,也开始动荡不安:

全球方面:美敦力十年霸榜之路被中断,被增长稳健的强生挑战,2023两者的终极PK值得期待。

中国方面:耗材集采的负面效应开始显现,不断有外企相关业务选择撤出中国,大型医疗设备终究也逃不过集采的洗礼。

去年下半年,医疗产业开启了一场史无前例的“刮骨疗毒”,营销费用成了被紧盯的众矢之的,反腐大潮下,医械企业IPO创下5年内新低,2024年,波涛声将继续...

世界格局出现了裂缝,各行各业都将迎来新旧势力的交锋。

2024年,医疗器械行业到底会发生哪些变化?

挑战

医疗设备大规模集采箭在弦上

去年4月,一则关于医疗设备配置证放开的政策引爆行业,行业一度欢欣鼓舞,被认为是重大利好。

国家卫健委对大型医用设备配置准入目录内的CT、MR等产品降低了配置门槛

然而,也有声音认为,配置目录放开,带来的另一个效应是会加大集采带来的降价风险。

安徽是全国医疗设备集采的“急先锋”,2020年开始,安徽医保局就率先试水,导致3.0T磁共振中标价格首次跌破600万元。

监护产品是医疗设备最卷赛道,国产替代程度近80%,深圳、安徽、四川等地区已相继展开地方性集采项目,设备中标价格不断走低。

超声产品也有先例。2022年11月,海南第一批大型医疗设备集采中标公告发布,最高降价幅度47.83%。

CT方面,市场饱和度几乎拉满,企业集采参与度不高。在福建省2022年大型医用设备集采项目中,因投标人数不足三家,不满足采购流程标准而废标。

先是配置证放开后刺激放量,后是需求加大后进入集采,不失为一套政策“组合拳”。

对于未来可能进行的医疗设备全国集采,业内人士普遍认为势不可挡,并且承认已经做好心理预期。特别是磁共振、超声等产品,很有可能是2024年集采扩围的对象。

此后,江西、安徽相继开展多轮大规模跨省联采,进口与国产展开激烈的价格较量。最近一次由安徽牵头的25省化学发光试剂联采中,迈瑞、安图等国产品牌抢尽风头,市场格局就此颠覆。

实际上,集采还不是IVD行业最大的变局,有一条影响更为深远的“暗线”悄然同步着。

去年9月,国家医保局发布《关于做好基本医疗保险医用耗材支付管理有关工作的通知》提出,要适应医疗服务价格改革“技术劳务与物耗分开”的原则,加强医疗服务价格项目与医用耗材支付管理联动。

在医疗机构一项体外诊断项目中:价格构成中“耗”的部分即耗材、试剂等消耗品,必须由专业人员在特定环境中使用;“技”则包括技术服务费、人员工资、房屋水电、设备投入和折旧等所有涉及到实验室的成本。

技耗分离收费改革,是对医疗服务收费构成和模式的彻底颠覆,或将直接改变检验检测项目在医疗机构中的地位,重构行业的底层逻辑。

逻辑很简单:单纯的耗材降价,无法直接影响到医保,更无法惠及老百姓。如果说集采降价是第一步,下一步进行的调整收费、降低医保支出才是真正的目的。

DRG联动带量采购或成为新趋势

全行业都在呼吁DRG、DIP等政策对于创新产品支持通路的打通。

去年7月,北京医保局率先下发新政,明确创新药、创新医疗器械、创新医疗服务项目可以不按DRG方式支付,单独据实支付,行业一时欢欣鼓舞。

然而,时间过去一年半,目录至今尚未出炉。

当然,对于该项政策企业也不要报太大希望。曾有医保专家对医趋势表示,最后能通过除外支付标准的,应该是极个别的,不会是大范围的。毕竟DRG主作用是规范行为,而不是支持医学创新。

一季度业绩展望

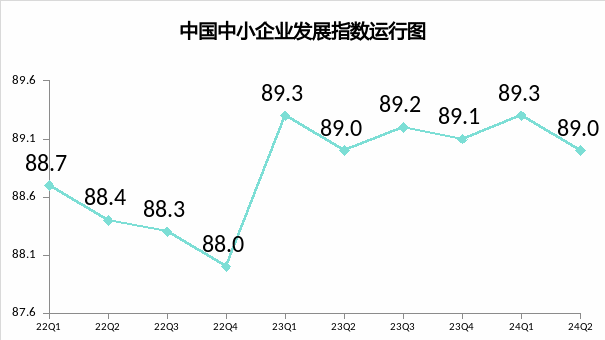

2024年一季度医药行业整体业绩受到高基数影响,表现一般。仿制药CXO、化学发光等细分领域表现较好,预计全年业绩将呈现前低后高的趋势。

医疗器械板块

受医疗反腐影响,一季度医疗器械板块业绩触底。随着市场活动的逐步恢复,预计全年业绩将有所改善,可能迎来业绩和估值的双重修复。

药店行业

尽管一季度增速受到基数效应的影响,但全年行业规模有望扩大,受益于门诊统筹和处方外流的趋势。

中药行业

一季度中药板块业绩出现分化,但中长期依然看好国改和基药两大主线。

化药行业

由于上年同期基数较高,一季度化药板块业绩表现一般,但全年趋势看好逐季改善。

生物制品和CXO板块

血制品领域关注供给量大的公司,疫苗领域关注大品种产品。CXO板块短期内可能继续承压,但中长期创新需求稳定,需关注免疫海外影响的仿制药CRO板块。

市场变得越来越现实。到处都渗着凉意。

从去年12月5日股价暴跌以来,微创医疗市值已蒸发百亿不止。尽管多次发布“提振”公告,但显然已无法安抚投资者情绪。

微创医疗的目标是拆分12家上市公司,成为中国的美敦力。

从投资者最为关心的盈利情况看,微创医疗的管线在带量采购和疫情的双重夹击下,自2020年归母净利润开始亏损,且持续扩大,2022年底归母净利润为-30.4亿,亏损同比+76%。2023上半年,其归母净利润亏损虽然同比收窄18%,但仍有12亿元缺口。

在线咨询

在线咨询